Eine Kundenbefragung zeigt, dass Verbraucherschützer Recht haben: Kunden können mehrheitlich die in einer Lebensversicherung enthaltene Provision nicht richtig einschätzen. Aber die Schlüsse, die der Verbraucherschutz daraus zieht, lassen sich nicht bestätigen.

Das Thema Provisionsoffenlegung ist erst einmal vom Tisch. Allerdings muss man das „erst einmal“ betonen, wenn es um die Rücknahme geht. Denn man darf davon ausgehen, dass mindestens Verbraucherschützer keine Ruhe geben werden, bis ihr Traum in Erfüllung geht. Dahinter steckt die Vermutung, dass Kundenmehrheitlich nicht wissen oder wenigstens ahnen, wie hoch die Abschlusskosten sind, die in eine Versicherungsprämie einkalkuliert werden. Das wiederum, so die These, verführt Kunden dazu, Versicherungen abzuschließen, die sie nicht abgeschlossen hätten, wenn sie wüssten, wie teuer deren Vertrieb ist.

Fachhochschule Dortmund hat näher hingeschaut

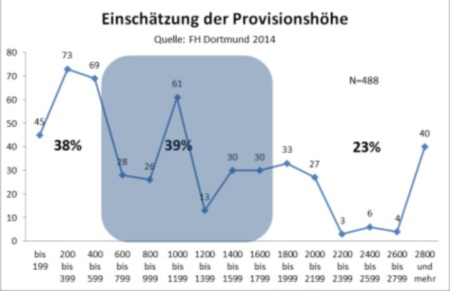

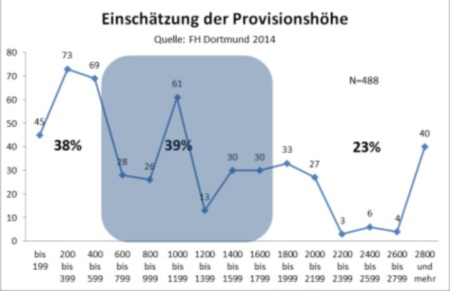

Eine von der Fachhochschule Dortmund finanzierte Kundenbefragung im Rahmen eines Forschungsprojekts zur Beratungsqualität unter 500 Kunden, die in den letzten fünf Jahren eine Altersvorsorgeberatung erhalten haben, zeigt, dass der erste Teil der Verbraucherschutzthese stimmt. Die Kunden wurden gebeten, die Provisionshöhe zu einer Lebensversicherung mit 36.000 Euro Beitragssumme zu schätzen. Dazu wurden 15 Klassen angeboten, in denen der Betrag geschätzt werden konnte, von „0 bis 199 Euro“ bis hin zu „2.800 Euro und mehr“. Die oberste Klasse entspricht damit mindestens rund 78 Promille Abschlussprovision.

Eine Mehrheit unter- oder überschätzt die Abschlussprovision

61 Prozent der Befragten konnten die Abschlussprovision nicht richtig einschätzen, wobei die Bandbreite realistischer Provisionshöhen von mindestens knapp 17 Promille bis hin zu maximal 50 Promille festgesetzt wurde. Ausschlaggebend dafür war eine Vermittlerbefragung von 2011 zu den tatsächlichen Provisionshöhen, die mit den Versicherern vereinbart sind.

Allerdings haben nur 38 Prozent der Befragten die Provision deutlich unterschätzt, dagegen immerhin 23 Prozent sie deutlich überschätzt. Acht Prozent haben sich sogar für die oberste Kategorie entschieden.

Abschlusswahrscheinlichkeit ändert sich nicht

Der zweite Teil der These lautet, dass Kunden wegen der fehlenden Information Versicherungen abschließen, die sie nach einer Aufklärung nicht mehr wählen würden. Das aber lässt sich auf Basis dieser Kundenbefragung nicht bestätigen. Die Kunden hatten angegeben, ob sie nach der Beratung einen Altersvorsorgevertrag abgeschlossen haben.

Die statistische Abschlusswahrscheinlichkeit ist entgegen der zuvor genannten Vermutung bei den Kunden, die die Provision zu gering einschätzen überhaupt nicht höher als bei denen, die sie richtig einschätzen, sogar einen Hauch geringer. Selbst diejenigen Kunden, die die Provision überschätzen, zeigen nur eine um knapp elf Prozent geringere Abschlusswahrscheinlichkeit. Wenn man statistische Fehlertoleranzen in Betracht zieht, kann man kurz sagen, dass die richtige Einschätzung der einkalkulierten Provisionen keinen Einfluss auf die Abschlussentscheidung hat.

Gute Beratung darf auch teuer sein

Daraus könnte man den Schluss ziehen, dass die Offenlegung den Vermittlern nicht spürbar schaden wird. Man sollte aber umgekehrt die Frage stellen, warum ohne offensichtlichen Nutzen für den Kunden das in allen anderen Geschäftsbereichen selbstverständliche Recht auf das Geschäftsgeheimnis, insbesondere im Bereich der Preiskalkulation, aufgehoben werden soll. Kunden scheinen anders als Verbraucherschützer das Gesamtpaket zu beurteilen, in dem zwar die Abschlusskosten einen nicht unerheblichen Anteil ausmachen. Aber offenbar beurteilen Kunden vernünftigerweise die Angebote dann doch stärker nach dem Verhältnis zwischen Aufwand und Nutzen. Und dass eine gute Beratung teuer sein darf, das bestätigen sogar Verbraucherschützer.

Guter Rat für Honorar?

So berichtete beispielsweise vor wenigen Tagen die Westdeutsche Allgemeine Zeitung (WAZ) über eine

Verbraucherberatung bei einer Musterfamilie durch die Verbraucherzentrale. Die Beratung kostete 80 Euro die Stunde, obwohl die Verbraucherzentrale eine öffentliche Finanzierung erhält. Der Rat bestand unter anderem darin, die bestehende Unfallversicherung der Familie zu kündigen, weil deren Leistungen angeblich bereits in der Krankenversicherung abgedeckt sind.

Dafür wurde dem 52-jährigen Familienvater und Hauptverdiener eine Berufsunfähigkeitsversicherung empfohlen, die selbst bei optimaler Gesundheit – in dem Alter unwahrscheinlich – bei einer bedarfsgerechten Rentenhöhe mindestens das Vier- bis Fünffache der eingesparten Unfallversicherung kosten dürfte. Dass auch die offenbar ebenfalls beschäftigte und deutlich jüngere Mutter ebenfalls eine solche Versicherung braucht und damit das Familienbudget noch erheblich höher belastet werden muss, wurde überhaupt nicht erwähnt. Es spricht viel dafür, dass diese Familie den Rat der Verbraucherzentrale gerne annehmen und die Unfallversicherung kündigen, sich aber nicht anschließend ein Vielfaches an neuen Ausgaben ans Bein binden wird.

Ein provisionsbezahlter Vermittler hätte hier möglicherweise einen anderen Rat gegeben. In diesem Fall jedenfalls haben Vergütungshöhe und Vergütungsart schon einmal nicht etwas mit Beratungsqualität zu tun.

Bildquellen: Matthias Beenken, Meris Neininger

Das Thema Provisionsoffenlegung ist erst einmal vom Tisch. Allerdings muss man das „erst einmal“ betonen, wenn es um die Rücknahme geht. Denn man darf davon ausgehen, dass mindestens Verbraucherschützer keine Ruhe geben werden, bis ihr Traum in Erfüllung geht. Dahinter steckt die Vermutung, dass Kundenmehrheitlich nicht wissen oder wenigstens ahnen, wie hoch die Abschlusskosten sind, die in eine Versicherungsprämie einkalkuliert werden. Das wiederum, so die These, verführt Kunden dazu, Versicherungen abzuschließen, die sie nicht abgeschlossen hätten, wenn sie wüssten, wie teuer deren Vertrieb ist.

Fachhochschule Dortmund hat näher hingeschaut

Eine von der Fachhochschule Dortmund finanzierte Kundenbefragung im Rahmen eines Forschungsprojekts zur Beratungsqualität unter 500 Kunden, die in den letzten fünf Jahren eine Altersvorsorgeberatung erhalten haben, zeigt, dass der erste Teil der Verbraucherschutzthese stimmt. Die Kunden wurden gebeten, die Provisionshöhe zu einer Lebensversicherung mit 36.000 Euro Beitragssumme zu schätzen. Dazu wurden 15 Klassen angeboten, in denen der Betrag geschätzt werden konnte, von „0 bis 199 Euro“ bis hin zu „2.800 Euro und mehr“. Die oberste Klasse entspricht damit mindestens rund 78 Promille Abschlussprovision.

Eine Mehrheit unter- oder überschätzt die Abschlussprovision

61 Prozent der Befragten konnten die Abschlussprovision nicht richtig einschätzen, wobei die Bandbreite realistischer Provisionshöhen von mindestens knapp 17 Promille bis hin zu maximal 50 Promille festgesetzt wurde. Ausschlaggebend dafür war eine Vermittlerbefragung von 2011 zu den tatsächlichen Provisionshöhen, die mit den Versicherern vereinbart sind.

Allerdings haben nur 38 Prozent der Befragten die Provision deutlich unterschätzt, dagegen immerhin 23 Prozent sie deutlich überschätzt. Acht Prozent haben sich sogar für die oberste Kategorie entschieden.

Abschlusswahrscheinlichkeit ändert sich nicht

Der zweite Teil der These lautet, dass Kunden wegen der fehlenden Information Versicherungen abschließen, die sie nach einer Aufklärung nicht mehr wählen würden. Das aber lässt sich auf Basis dieser Kundenbefragung nicht bestätigen. Die Kunden hatten angegeben, ob sie nach der Beratung einen Altersvorsorgevertrag abgeschlossen haben.

Die statistische Abschlusswahrscheinlichkeit ist entgegen der zuvor genannten Vermutung bei den Kunden, die die Provision zu gering einschätzen überhaupt nicht höher als bei denen, die sie richtig einschätzen, sogar einen Hauch geringer. Selbst diejenigen Kunden, die die Provision überschätzen, zeigen nur eine um knapp elf Prozent geringere Abschlusswahrscheinlichkeit. Wenn man statistische Fehlertoleranzen in Betracht zieht, kann man kurz sagen, dass die richtige Einschätzung der einkalkulierten Provisionen keinen Einfluss auf die Abschlussentscheidung hat.

Gute Beratung darf auch teuer sein

Daraus könnte man den Schluss ziehen, dass die Offenlegung den Vermittlern nicht spürbar schaden wird. Man sollte aber umgekehrt die Frage stellen, warum ohne offensichtlichen Nutzen für den Kunden das in allen anderen Geschäftsbereichen selbstverständliche Recht auf das Geschäftsgeheimnis, insbesondere im Bereich der Preiskalkulation, aufgehoben werden soll. Kunden scheinen anders als Verbraucherschützer das Gesamtpaket zu beurteilen, in dem zwar die Abschlusskosten einen nicht unerheblichen Anteil ausmachen. Aber offenbar beurteilen Kunden vernünftigerweise die Angebote dann doch stärker nach dem Verhältnis zwischen Aufwand und Nutzen. Und dass eine gute Beratung teuer sein darf, das bestätigen sogar Verbraucherschützer.

Guter Rat für Honorar?

So berichtete beispielsweise vor wenigen Tagen die Westdeutsche Allgemeine Zeitung (WAZ) über eine

Verbraucherberatung bei einer Musterfamilie durch die Verbraucherzentrale. Die Beratung kostete 80 Euro die Stunde, obwohl die Verbraucherzentrale eine öffentliche Finanzierung erhält. Der Rat bestand unter anderem darin, die bestehende Unfallversicherung der Familie zu kündigen, weil deren Leistungen angeblich bereits in der Krankenversicherung abgedeckt sind.

Dafür wurde dem 52-jährigen Familienvater und Hauptverdiener eine Berufsunfähigkeitsversicherung empfohlen, die selbst bei optimaler Gesundheit – in dem Alter unwahrscheinlich – bei einer bedarfsgerechten Rentenhöhe mindestens das Vier- bis Fünffache der eingesparten Unfallversicherung kosten dürfte. Dass auch die offenbar ebenfalls beschäftigte und deutlich jüngere Mutter ebenfalls eine solche Versicherung braucht und damit das Familienbudget noch erheblich höher belastet werden muss, wurde überhaupt nicht erwähnt. Es spricht viel dafür, dass diese Familie den Rat der Verbraucherzentrale gerne annehmen und die Unfallversicherung kündigen, sich aber nicht anschließend ein Vielfaches an neuen Ausgaben ans Bein binden wird.

Ein provisionsbezahlter Vermittler hätte hier möglicherweise einen anderen Rat gegeben. In diesem Fall jedenfalls haben Vergütungshöhe und Vergütungsart schon einmal nicht etwas mit Beratungsqualität zu tun.

Bildquellen: Matthias Beenken, Meris Neininger

Autor(en): Matthias Beenken