Das Deutsche Institut für Normung hat den Entwurf einer neuen Norm 77230 für eine Basis-Finanzanalyse privater Haushalte veröffentlicht. Interessenten können Verbesserungsbedarf anmelden, den es auch durchaus zu entdecken gibt.

Das Thema Beratungsnorm ist einerseits nach den Arbeitsergebnissen des Arbeitskreises Beratungsprozesse ein weiteres, vorbildliches Beispiel für eine Selbstregulierung der Finanzdienstleistungsbranche, der es bislang nicht gelungen war, verbindliche Standards für eine qualitativ hochwertige Finanz- und Versicherungsberatung selbst zu entwickeln und einzuhalten. Damit verbunden ist die Hoffnung, manche serienmäßige Fehlberatung zu vermeiden, wie sie in der Finanzkrise und bei dem einen oder anderen Missselling-Skandal der Versicherungsbranche deutlich geworden sind.

Branchenkonsens wichtig für die Norm

Andererseits gehört zu der Vorgeschichte der Norm auch der gescheiterte Versuch, über eine Beratungsnorm mit exklusivem Zugang nur für ausgewählte Vertriebe eine Wettbewerbsverdrängung zu erreichen. Dieser Ansatz gipfelte in DIN SPEC-Normen, die nur bestimmte Vertriebe und Anwender bestimmter Softwareanbieter nutzen können sollten.

Hier setzte sich das DIN-Institut aber mit seiner Haltung durch, dass Normen grundsätzlich gemeinfrei und im Konsens aller relevanten Bezugsgruppen einer Branche zu entwickeln sind. Das hat die Weiterentwicklung zur DIN-Norm sicher nicht erleichtert, wie man zwischen den Zeilen einer Pressemitteilung des Defino-Instituts herauslesen kann, das aus dem Umfeld unter anderem des Vertriebs MLP und einiger anderer Vertriebe für diesen Zweck 2011 gegründet worden war. Nun liegt aber der Entwurf vor, zu dem nach Angaben von Defino nun rund zwei Monate Zeit bestehen, Kritik einzureichen, bevor dann im Herbst eine Verabschiedung und bis Jahresende ein Inkrafttreten folgen sollen.

Soll-/Ist-Vergleich als Vorstufe zur Produktberatung

Gegenstand der Norm ist eine Basis-Finanzanalyse für Privathaushalte, in der es um die Themen Absicherung, Vorsorge und Vermögensplanung geht. Sie soll nur zur Erfassung der Ist-Situation und einer ersten Bewertung dienen, aber nicht die detaillierte Analyse zum Beispiel bereits vorgefundener Anlagen und Versicherungen sowie der konkreten Auswahl und Beschaffung neuer Verträge dienen.

"Als Ergebnis erhält der Privathaushalt einen Soll/Ist-Abgleich in Hinblick auf die Themenbereiche Absicherung, Vorsorge und Vermögensplanung", heißt es einleitend. Damit folgt sie der Idee, die vor rund zehn Jahren bereits das damalige Verbraucherschutzministerium entwickelte, wonach die Finanzberatung in eine grundlegende Finanzplanung und daraus abzuleitenden weiteren Beratungen zu Anlagen, Krediten und Versicherungen aufgespalten werden sollte.

Wünsche, Bedürfnisse, Bedarfe

Dabei werden drei Bedarfsstufen unterschieden, beginnend mit einer Sicherung des finanziellen Grundbedarfs, worunter wohl unter anderem Schutz vor Berufsunfähigkeit und Altersvorsorge zur Sicherung eines Einkommens oberhalb der Sozialhilfe- und Grundsicherungs-Sätze gemeint sind. In Stuf zwei soll der Lebensstandard zum Beispiel durch Absicherung der Sachwerte gesichert und in drei sogar beispielsweise durch Verfolgen von Sparzielen verbessert werden.

Dabei sollen "objektivierbare Bedarfe" Vorrang vor "subjektiven Bedürfnissen" haben, eine begrifflich unglückliche Differenzierung. Hier wäre die aus den Europäischen Vermittler- und Vertriebs-Richtlinien sowie dem deutschen VVG bekannten Unterscheidungen in (subjektive) Wünsche und (objektivierbare) Bedürfnisse klarer gewesen.

Handyverlust höherrangiges Risiko als der Millionen-Haftpflichtschaden?

Die Finanzanalyse soll klaren Prinzipien folgen. Diese betreffen unter anderem die aus der Praxis bekannten Heuristiken, dass der Grad der Existenzgefährdung, die zeitliche Nähe von Risiken und die Vermeidbarkeit von Risiken eine Rolle bei der Prioritätenbildung spielen. Dass eine Versicherungspflicht höherrangig zu freiwilligen Absicherungen ist, liegt schon in der Natur der Sache und müsste nicht als eigenes Prinzip formuliert werden.

Problematisch ist eine weitere Aussage, dass die "Eintrittswahrscheinlichkeit" eine Rolle spielen soll, wenn eine Rangfolge zu bilden ist. Demnach wäre beispielsweise der Diebstahl des Handys ein weitaus häufiger eintretendes und damit vorrangig abzusicherndes Risiko gegenüber der Verursachung eines Millionen-schweren Haftpflichtschadens. Derartiger Unsinn fand sich schon in Ausbildungsunterlagen für Zertifizierte Finanzplaner.

Kein Ersatz eines erfahrenen Beraters

Die Tücke in der Anwendung mehrerer Priorisierungskriterien liegt auch hier im Detail. Ein Beispiel: Eine Eigenkapitalbildung für den Erwerb von selbstgenutztem Eigentum soll der Bedarfsstufe 3 entsprechen, obwohl das selbstgenutzte Eigentum durchaus auch eine Basisaltersvorsorge im Sinne der Bedarfsstufe 1 oder zumindest zur Lebensstandardsicherung im Alter nach Bedarfsstufe 2 darstellen kann. Die Norm bietet damit zwar pauschalisierte Anhaltspunkte für eine erste Analyse, kann aber den Sachverstand des Beraters nicht ersetzen.

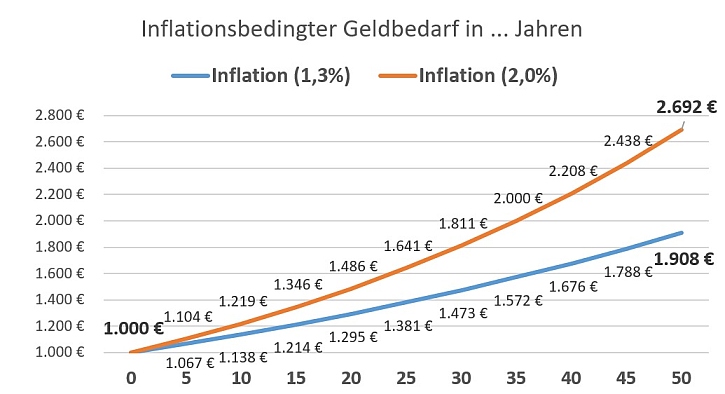

Die Norm bedarf zudem einer wohl mindestens jährlichen Anpassung, weil sie zeitabhängig sich ändernde Rahmenparameter für finanzmathematische Berechnungen wie unter anderem Inflationsraten, Zinsen oder Eckwerte der Sozialversicherung festlegt. Vielleicht wäre es hier glücklicher, zeitabhängige Werte aus einer über längere Zeit stabil gültigen Norm auszuklammern, dort nur abstrakt zu regeln, aber die Werte selbst separat zu veröffentlichen. Da die Normen vom zum DIN-Institut gehörigen Beuth-Verlag kostenpflichtig vertrieben werden, sollte eine ständige Änderung zeitabhängiger Daten nicht als Begründung eines neuen Geschäftsmodells dienen.

Ganzheitlicher Ansatz ist positiv

Das ist auch deshalb entscheidend, als einzelne Werte eine durchaus durchschlagende Wirkung bei langfristigen Vermögensprognosen haben können. Ob die Inflationsrate wie im Entwurf angenommen 1,3 oder wie aktuell tatsächlich wohl eher 2,0 Prozent beträgt, macht über Jahrzehnte berechnet enorme Unterschiede im hochzurechnenden Altersvorsorgebedarf aus (siehe Grafik). Dies zumal in Zeiten einer von der Europäischen Zentralbank außer Kraft gesetzten Marktzinsbildung nicht mehr unterstellt werden darf, dass sich Inflationsraten und Zinsen auf Ersparnisse parallel entwickeln.

Positiv an der Norm ist der ganzheitliche Ansatz, der auf einer sehr umfangreichen Erhebung personengebundener und überaus sensibler Daten beruht. In Zeiten einer EU-Datenschutzgrundverordnung wären Hinweise zum datenschützenden Umgang mit solchen Daten durchaus angebracht. Jedenfalls sollten Anwender dieser Norm sich entsprechende Gedanken machen.

Mindeststandards mit einigen Lücken

Die Norm enthält umfangreiche Vorgaben zur Erhebung von Lebenssachverhalten des Kunden, die an die Risikoanalysebögen des Arbeitskreises Beratungsprozesse erinnern. Auch findet sich der Ansatz wieder, Mindeststandards für einen Versicherungsschutz wie beispielsweise Versicherungssummen in der Haftpflichtversicherung vorzusehen. Diese folgen dem Gedanken, sowohl einen Mindest-Sollwert als auch einen Sollwert zu definieren.

Die Beschreibungen sind sehr unterschiedlich ausführlich, der Fokus lag wohl vor allem auf Personenversicherungen. Dass Gebäude nur "gegebenenfalls" gegen Elementarrisiken zu versichern seien, ist zum einen unklar formuliert und zum anderen fahrlässig, weil es wohl keine Wohnlage in Deutschland mehr gibt, in der nicht Elementarschäden denkbar und aufgrund des Klimawandels sogar zunehmend wahrscheinlich sind. Bei Hausrat scheint es aus Sicht der Normverfasser gar keine Elementarrisiken zu geben.

Meilenstein für die Finanzbranche

Als Baurisiken werden offenbar nur Haftpflicht-, aber zum Beispiel keine Sachrisiken identifiziert. Auch Themen wie Elektronik- und Cyberrisiken oder Schäden an Fahrzeugen, hochwertigen privaten Elektronik- und Haushaltsgeräten nach Ablauf von Herstellergarantien bleiben ausgeklammert. Hier bleibt noch Luft für Nachbesserungen.

"Für die Finanzbranche ist die Verabschiedung des Normentwurfs ein Meilenstein. Nicht die Politik hat Regularien vorgegeben, sondern die in ihrem Image belastete Branche hat selbst Maßnahmen für eine echte und praxisnahe Verbesserung des Verbraucherschutzes getroffen", so Defino. Nun muss sich die Branche nur noch auf eine Anwendung solcher Normen verpflichten.

Autor(en): Matthias Beenken