Die unheilvolle Mischung aus politisch gewolltem Niedrigzins und regulierungsbedingtem Abrieb beim Vertrieb zeigt deutliche Wirkung in den Zahlen der Lebensversicherung.

Verbraucherschützer mag es freuen, aber es gibt tiefe Bremsspuren in der Entwicklung der Lebensversicherung, die die Politik sorgen sollte. Denn weder ist der Bedarf nach Altersvorsorge geringer noch der Bedarf an Einkommens- und Hinterbliebenenversorgungen gesunken.

Stückzahlen und Beiträge fallen

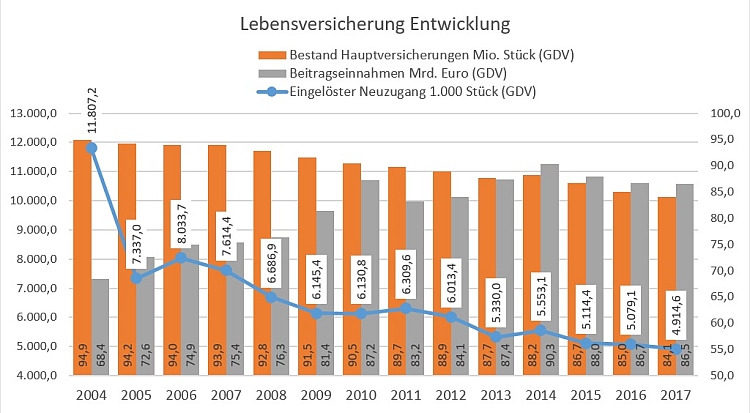

Vor diesem Hintergrund müssen die Zahlen der Branche bewertet werden. Seit einem Höchststand 2014 mit knapp über 90 Milliarden Euro sind die Beitragseinnahmen rückläufig. Die Zahl der Versicherungen im Bestand sinkt bereits seit vielen Jahren: Waren es 2004 noch knapp 95 Millionen Hauptversicherungen, sind 2017 noch gut 84 Millionen Verträge übrig.

Auch der pro Vertrag gezahlte Beitrag sinkt von 961 Euro pro Vertrag 2014 auf aktuell noch 920 Euro. Das passt schon allein nicht zum inflationsbedingt steigenden Bedarf.

Neugeschäft auf niedrigstem Niveau

Noch deutlicher fällt die Entwicklung beim Neugeschäft aus. Der Höchststand wurde 2004 mit knapp zwölf Millionen neuen Lebensversicherungen erreicht, für die wohl der Gesetzgeber verantwortlich war. Denn mit dem Fall des ungeliebten Steuerprivilegs der Kapitallebensversicherung im Zuge des Altersvermögensgesetzes gab es einen beispiellosen Steuerschlussverkauf. Lässt man die verständliche Delle 2015 im Neugeschäft mit rund 7,3 Millionen Verträgen außer Betracht, so ist seit 2016 ein kontinuierlicher Rückgang von gut acht Millionen auf zuletzt 2017 nur noch 4,9 Millionen zu verzeichnen, fast die Hälfte weniger.

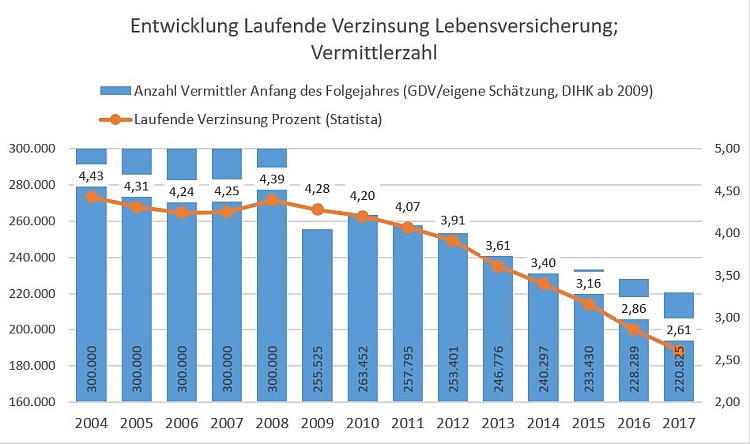

Bei den Ursachen dieser langfristig stabilen Entwicklung fallen zwei Größen ins Auge: die rückläufigen Verzinsungen und die rückläufigen Vermittlerzahlen. Die politisch gewollte Niedrigzinssituation, mit der die europäischen Staaten ihre Haushalte sanieren, senkt seit Jahren die Attraktivität der Produkte. Allein im Zeitraum 2004 bis 2017 sank die durchschnittliche Verzinsung der Lebensversicherungen von jeweils rund 4,4 auf 2,6 Prozent. Auf lange Laufzeiten wirkt sich das verheerender aus, als es die absolute Differenz der Zinssätze suggeriert.

Immer weniger Vermittler sollen immer mehr leisten

Zum anderen verliert Deutschland seit etlichen Jahren Vertriebskraft. Gemessen an der Zahl der von den Industrie- und Handelskammern registrierten Vermittler ist der Trend seit 2010 eindeutig: Von über 263.000 ging es allein bis Ende 2017 auf knapp 221.000 herunter, und bekanntlich liegt die aktuelle Zahl noch einmal rund 20.000 Vermittler niedriger.

Für die früheren Jahre gab es nur Schätzungen des Gesamtverbands der Deutschen Versicherungswirtschaft von rund 400.000 Vermittlern. Diese Zahl setzte sich aber etwas anders zusammen als die aktuellen im Vermittlerregister. Insbesondere dürften viele nicht registrierungspflichtige Bagatellvermittler (nebenberufliche Vertreter mit sehr geringen Aktivitäten) sowie von der europäischen Regulierung ausgeklammerte produktakzessorische Vermittler (Reise- und Garantie- sowie bestimmte Restschuldversicherungs-Vermittler) damals noch mitgezählt worden sein. Eine grobe Schätzung ist, dass vor Inkrafttreten des Vermittlergesetzes und der Einführung der Registrierungspflicht im Vermittlerregister um 300.000 Vermittler nach heutigen Registrierungsvorgaben tätig waren.

Zinsentwicklung und Entwicklung der LV hangen zusammen

Eine Korrelationsanalyse zeigt, dass die Zinsentwicklung signifikant mit der Entwicklung der Lebensversicherung zusammenhängt. Die Korrelationsmaße (dargestellt durch eine dimensionslose Zahl zwischen -1,0 für vollständig negative und +1,0 für vollständig positive Korrelation) liegen zwischen r=0,66 für die Neugeschäftsstückzahl und r=0,93 für die Bestandsstückzahl. Das heißt, je niedriger der Zins, desto niedriger fallen auch Neugeschäft und Bestand aus.

Noch etwas deutlicher ist derselbe Zusammenhang mit der Vermittlerzahl. Hier liegen die vergleichbaren Korrelationen zwischen r=0,77 für die Neugeschäftsstückzahl und r=0,96 für die Bestandsstückzahl. Der entsprechende Zusammenhang mit den Beitragseinnahmen liegt jeweils zwischen diesen Korrelationsmaßen.

Betreuungsleistung wird aufgewertet - muss aber auch bezahlt werden

Nicht vergessen darf man, dass die Vermittler nicht nur für das Neugeschäft, sondern auch für die Betreuung der Bestandverträge verantwortlich zeichnen. Gerade die Versicherungsvertriebsrichtlinie betont diesen Aspekt und verlangt eine Anpassung der öffentlich derzeit massiv kritisierten Vergütungssysteme. Wie allerdings weniger Vermittler mit gedeckelter Vergütung mehr Betreuung leisten und mehr Versorgungslücken durch Neugeschäft schließen sollen, diese Quadratur des Kreises müssen die Verfechter harter Provisionseinschnitte erst noch erläutern.

Schließlich sind auch Zins und Vermittlerzahl sind in hohem Maß miteinander korreliert (r=0,87). Regressionsanalysen zeigen, dass beide Größen (Zins- und Vermittlerzahl-Entwicklung) zusammen zwischen 52 und sogar 96 Prozent der Varianz (korrigiertes r-Quadrat) der drei Größen Neugeschäftsstückzahl, Bestandsstückzahl und Beitragseinnahme erklären. Das ist außerordentlich hoch.

Auch wenn Teile der Politik und der verantwortlichen Ministerien derzeit die Augen davor verschließen, aber es gilt eine Abwägung zwischen den beiden Zielen Versorgung der Bevölkerung und schärferer Regulierung des Vertriebs vorzunehmen. Damit weniger Vermittler gegen weniger Entgelt mehr Vorsorge verkaufen und Kunden intensiver betreuen, sollte der Staat einen Teil seiner niedrigzinsbedingt massiven Entlastung bei der Tilgung von Staatsschulden zur Förderung der Vorsorge einsetzen. Erfahrungsgemäß lassen sich Bürger leichter von Vorsorge überzeugen, wenn es interessante Förderungen und Steuererleichterungen für die drei Bereiche Alters-, Einkommens- und Hinterbliebenenvorsorge gibt.

Autor(en): Matthias Beenken