Eine Fundgrube an interessanten Ergebnissen ist das fünfte Stabilitätsrating der Berufsunfähigkeitsversicherer des Map-Reports, dass von der Rating-Agentur Franke & Bornberg herausgegeben wird.

Wieder sind die Spitzenreiter Unternehmen, die außerhalb der Konkurrenz bewertet werden. Für Nürnberger, Generali, Ergo Vorsorge und HDI gilt nicht nur ein Kopf-an-Kopf-Rennen, sie gehen zudem mit jeweils „FFF+“ über ihr Unternehmensrating in das Ranking ein (map-report Nr. 923).

Dazu erläutert Map-report Chefredakteur Reinhard Klages: „Bei der Unternehmensbewertung vor Ort wird deutlich tiefer in die Interna der Unternehmen eingetaucht als es durch eine allgemeine Umfrage oder die Auswertung von öffentlich zugänglichen Daten möglich wäre. Insofern haben die Ergebnisse der Franke und Bornberg Unternehmensratings die höchste Wertigkeit.“ Im „normalen“ Berufsunfähigkeits-Rating (BU-Rating) „siegt“ zudem die LV1871 mit 91,6 Prozent der möglichen Punkte und erhält ein hervorragend „mmm+“. Das gilt auch für die Hannoversche (87,5 Prozent), den Volkswohl Bund (85,9) und die Allianz (85,2).

Vermittler können ein großes Angebot nutzen

Diese Gesellschaften überspringen damit die 85-Prozent-Hürde, die im Vergleich zum Vorjahr um fünf Prozentpunkte erhöht wurde. Klages erläutert: „Die Gesellschaften überzeugten in allen drei Teilbereichen - Beitrag, Stabilität und Finanzstärke - des Ratings.“ Weitere 25 Gesellschaften schaffen aber ein „mmm“ und sind damit „sehr gut“. Vermittler können somit ein großes Angebot nutzen, wenn sie ihre Empfehlung für eine Gesellschaft mit dem Rating unterfüttern wollen, was aus haftungsrechtlicher Sicht sehr sinnvoll ist.

Scharfer Wettbewerb

Spannend ist zudem, dass man dem Rating viele gute Tipps für die tägliche Arbeit entnehmen kann. Zum einen sieht man je nach Musterkunden die enorme Spreizung der Prämien. Es ist somit leicht für seinen Kunden einen Vertrag zu finden, der deutlich unter dem Marktpreis liegt. Zum anderen kann man einige Interpretation des Autors gut in Praxistipps ummünzen. So zeige die Prämiengestaltung mit Stand des Jahres 2022, dass im Markt weiterhin sehr aggressiv kalkuliert wird. „Ein solches Pricing ist nicht allein mit einer strengen Risikoselektion zu rechtfertigen. Es zeigt deutliche Tendenzen einer Unterkalkulation.“

Mit dieser Argumentation können Vermittler also auch teure Angebote auswählen und den Wert stärker auf die Finanzstärke des Versicherers legen. 80 Prozent der Gesellschaften würden den prozentualen Anteil kaufmännischer und körperlicher Tätigkeiten abfragen. Diese Abfrage wäre „extrem für Manipulation anfällig“. Im Klartext: Der Kunde könnte deutlich daraufhin gewiesen werden, dass zusätzliche Bürotätigkeiten die Prämie mindern. Natürlich sollte der Anteil sehr objektiv ermittelt werden!

Hohe Dynamik hat seinen Reiz

Eine Gefahr sehen die Rater zudem, wenn durch hohe Dynamiksätze – bis zu zehn Prozent wären möglich – plötzlich die versicherte Rentenhöhe das Nettoeinkommen übersteigt. Hier könnten Begehrlichkeiten entstehen. Im Klartext heißt das: Wer sich so versichert, dass er seinen Lebensstandard mit der BU-Rente sichern kann, braucht sich nicht mit starken Schmerzen in die Arbeit zu schleppen. Er hat die Chance, seine mit hohen Prämien bezahlte Berufsunfähigkeits-Versicherung im Ernstfall auch zu nutzen. Dynamikvereinbarungen gewinnen so deutlich an Wert.

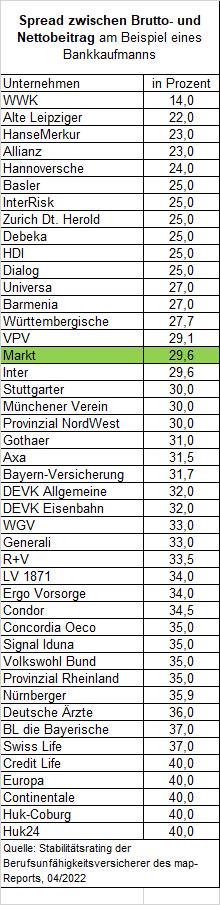

Hilfreich ist zudem der Spread zwischen Netto- und Bruttoprämie. Sollte sich ein Lebensversicherer wirklich einmal stark verkalkuliert haben, sind die Kunden im sicheren Boot, die eine Gesellschaft gewählt haben, die nur einen geringen Spread aufweist. Im Beispiel „Bankkaufmann“ findet man hier auch Top-Gesellschaften, wie Allianz, Hannoversche oder HDI.

Autor(en): Uwe Schmidt-Kasparek