Die vorherrschende Meinung, dass Riester-Renten vor allem für Menschen mit geringem Einkommen geeignet sind und die betriebliche Altersversorgung (bAV) für Besserverdiener, stimmt nach Auffassung des Deutschen Instituts für Altersvorsorge (DIA) nur bedingt. Denn bei genauerer Betrachtung gibt es viele Fälle, die nicht dieser Regel entsprechen, wie eine neue DIA-Studie zur ergänzenden, staatlich geförderten Altersversorgung ergeben hat.

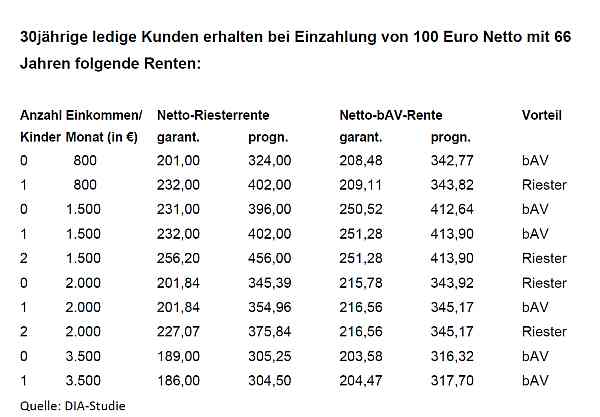

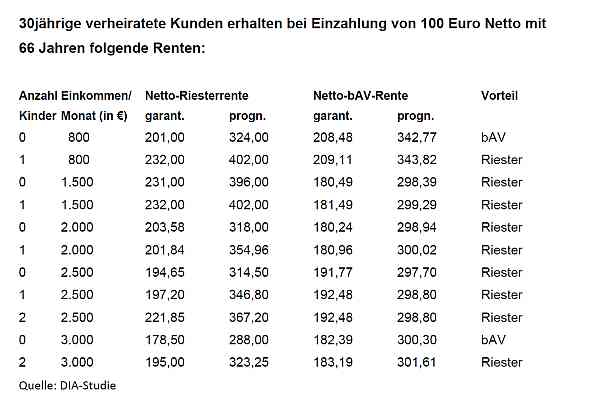

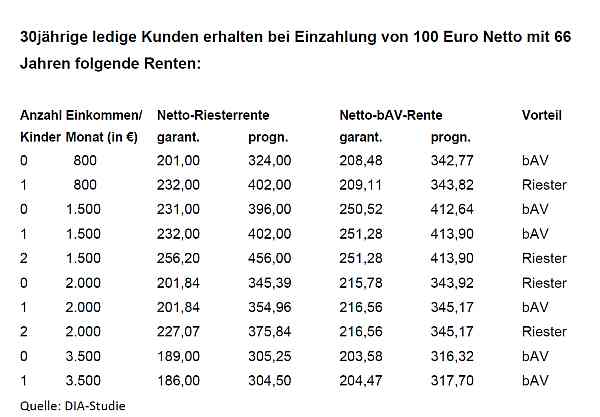

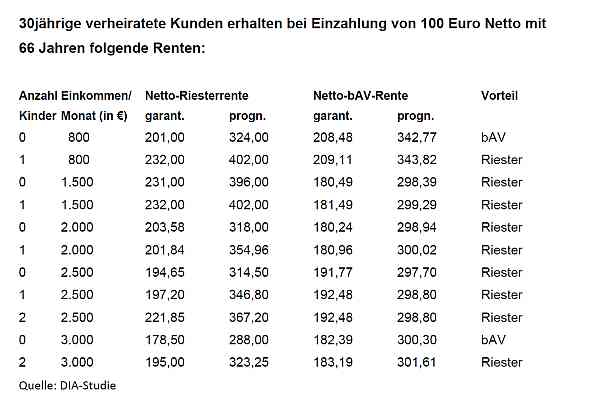

Gemeinsam mit dem Institut für Finanzwirtschaft der Fachhochschule Koblenz und dessen Leiter Professor Heinrich Bockholt hat das DIA für 34 Musterfälle die Nettorenten der zwölf größten Anbieter im Markt für Riester-Renten und für Direktversicherungen verglichen. Dabei ging man von 100 Euro Nettokapitalanlage aus, die monatlich investiert werden, entweder in eine Riester-Rente oder in eine Direktversicherung. Auffällig: Bei steigenden Einkommen können die bAV-Renten netto sinken, wofür die wachsende Steuerprogression wegen der höheren gesetzlichen Rente und die zusätzliche Belastung durch die vollen Beiträge zur Kranken- und Pflegeversicherung verantwortlich sind. "Es liegt in der Verantwortung der Berater, den Kunden auf die Tatsache aufmerksam zu machen, dass Direktversicherungen in der Rentenphase voll SV-pflichtig sind", machte Bockholt bei der Vorstellung der Studie in Berlin deutlich.

Gegenwärtig werde das oft unter den Tisch gekehrt. Entsprechend sollten die in der Ansparphase entstehenden geldwerten Vorteile in den Vertrag eingezahlt statt konsumiert werden, damit dieser Nachteil ausgeglichen werden kann.

Globale Regeln herausgearbeitet

Insgesamt ging es in der Studie darum herauszuarbeiten, welche Effekte sich durch die staatliche Zulagen und die Verschiebung der Besteuerung in die Rentenphase ergeben und welche Leistungen nach Abzug von Steuern und SV-Beiträgen für unterschiedliche Musterkunden zur Verfügung stehen.

Im Ergebnis, so erklärte Studienleiter Bernd Katzenstein vom DIA, habe man für das Gros der abhängig Beschäftigten modellhafte Entscheidungsgrundlagen ermittelt, mit denen auch der Vertrieb sicherer als bisher arbeiten könne. "Insgesamt zeichnet sich die Tendenz ab, dass die Vorteile der betrieblichen Altersversorgung um so schwerer wiegen, je höher das Einkommen ist, weil die Bruttoanlage in der langen Ansparphase die Nachteile der vollen Belastung mit Sozialabgaben und die Steuerprogression aufwiegen", erklärt er.

Wenn Sparer mit höherem Einkommen allerdings drei und mehr Kinder haben, könnte die Riester-Rente aufgrund der hohen Zulagensumme die bessere Entscheidung sein. Eine Abwägung anhand der individuellen Bedingungen sei daher immer dann nötig, wenn Kunden nicht beide Vorsorgeformen nutzen wollen, sondern nur eine von beiden - was die Praxis sei. So lohne sich eine Direktversicherung durchaus und gerade für alleinstehende Minijobber ohne Kinder, wie Katzenstein vorrechnete: Wenn der Mitarbeiter länger arbeitet und statt der bisherigen 450 Euro 600Euro bekommt und die 150 Euro in eine Direktversicherung einzahlt, bleibt er Minijobber und sorgt zugleich hochwertig für das Alter vor.

Generell hat das DIA folgende Regeln ermittelt:

- niedriges Einkommen, ledig, ohne Kinder: bAV

- niedriges Einkommen, mehrere Kinder: Riester

- mittleres und höheres Einkommen, ledig: bAV

- mit zunehmender Kinderzahl: Riester

Gemeinsam mit dem Institut für Finanzwirtschaft der Fachhochschule Koblenz und dessen Leiter Professor Heinrich Bockholt hat das DIA für 34 Musterfälle die Nettorenten der zwölf größten Anbieter im Markt für Riester-Renten und für Direktversicherungen verglichen. Dabei ging man von 100 Euro Nettokapitalanlage aus, die monatlich investiert werden, entweder in eine Riester-Rente oder in eine Direktversicherung. Auffällig: Bei steigenden Einkommen können die bAV-Renten netto sinken, wofür die wachsende Steuerprogression wegen der höheren gesetzlichen Rente und die zusätzliche Belastung durch die vollen Beiträge zur Kranken- und Pflegeversicherung verantwortlich sind. "Es liegt in der Verantwortung der Berater, den Kunden auf die Tatsache aufmerksam zu machen, dass Direktversicherungen in der Rentenphase voll SV-pflichtig sind", machte Bockholt bei der Vorstellung der Studie in Berlin deutlich.

Gegenwärtig werde das oft unter den Tisch gekehrt. Entsprechend sollten die in der Ansparphase entstehenden geldwerten Vorteile in den Vertrag eingezahlt statt konsumiert werden, damit dieser Nachteil ausgeglichen werden kann.

Globale Regeln herausgearbeitet

Insgesamt ging es in der Studie darum herauszuarbeiten, welche Effekte sich durch die staatliche Zulagen und die Verschiebung der Besteuerung in die Rentenphase ergeben und welche Leistungen nach Abzug von Steuern und SV-Beiträgen für unterschiedliche Musterkunden zur Verfügung stehen.

Im Ergebnis, so erklärte Studienleiter Bernd Katzenstein vom DIA, habe man für das Gros der abhängig Beschäftigten modellhafte Entscheidungsgrundlagen ermittelt, mit denen auch der Vertrieb sicherer als bisher arbeiten könne. "Insgesamt zeichnet sich die Tendenz ab, dass die Vorteile der betrieblichen Altersversorgung um so schwerer wiegen, je höher das Einkommen ist, weil die Bruttoanlage in der langen Ansparphase die Nachteile der vollen Belastung mit Sozialabgaben und die Steuerprogression aufwiegen", erklärt er.

Wenn Sparer mit höherem Einkommen allerdings drei und mehr Kinder haben, könnte die Riester-Rente aufgrund der hohen Zulagensumme die bessere Entscheidung sein. Eine Abwägung anhand der individuellen Bedingungen sei daher immer dann nötig, wenn Kunden nicht beide Vorsorgeformen nutzen wollen, sondern nur eine von beiden - was die Praxis sei. So lohne sich eine Direktversicherung durchaus und gerade für alleinstehende Minijobber ohne Kinder, wie Katzenstein vorrechnete: Wenn der Mitarbeiter länger arbeitet und statt der bisherigen 450 Euro 600Euro bekommt und die 150 Euro in eine Direktversicherung einzahlt, bleibt er Minijobber und sorgt zugleich hochwertig für das Alter vor.

Generell hat das DIA folgende Regeln ermittelt:

- niedriges Einkommen, ledig, ohne Kinder: bAV

- niedriges Einkommen, mehrere Kinder: Riester

- mittleres und höheres Einkommen, ledig: bAV

- mit zunehmender Kinderzahl: Riester

Autor(en): Elke Pohl