Alarmstufe Rot für Deutschlands Versicherer: Die aktuelle Studie von Bain & Company "Was Versicherungskunden wirklich wollen", in deren Rahmen mehr als 2.500 Versicherungskunden befragt wurden, deckt eine weit verbreitete Unzufriedenheit und Wechselbereitschaft auf.

Die Beitragseinnahmen der Versicherungsgesellschaften stagnieren oder gehen sogar zurück, der Wettbewerbsdruck in allen Sparten steigt und die Regulierungsdichte wächst: Deutschlands Versicherer bewegen sich aktuell in einem schwierigen Marktumfeld und müssen einen weitreichenden Umbau ihrer Geschäftsmodelle bewältigen. Angesichts dieser Herausforderungen laufen viele Anbieter Gefahr, ihr wichtigstes Kapital aus den Augen zu verlieren: ihre Kunden.

Net Promoter Score als Richtwert der Studie

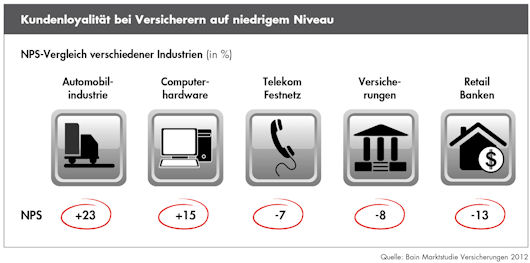

Bain & Company misst die Kundenzufriedenheit seit mehr als zehn Jahren mit dem Net Promoter Score (NPS). Diese Kennzahl ergibt sich aus den Antworten auf die Frage: "Auf einer Skala von null bis zehn, wie wahrscheinlich ist es, dass Sie diese Versicherung einem Freund oder Kollegen weiterempfehlen?" Die Antworten werden drei Kategorien zugeordnet. Dabei hat sich gezeigt, dass nur Werte von neun oder zehn für wirklich begeisterte Kunden stehen ("Promotoren"), sieben und acht eher "passiv Zufriedene" sind und Bewertungen von sechs oder weniger als "Kritiker" eingestuft werden müssen. Minuswerte bedeuten, dass es weit mehr Kritiker als Anhänger gibt.

Für die Versicherungsbranche liegt der NPS aktuell bei minus acht Prozent. Noch schlechter als die Versicherer schneiden nur die Banken, mit einem NPS von minus 13 Prozent, ab. Andere Branchen stehen in den Augen der Kunden erheblich besser dar zum Beispiel in der Automobilbranche oder bei Computerherstellern.

Unzufriedene Versicherungskunden sind kein Naturgesetz

Eine detaillierte Analyse der Studienergebnisse zeigt, dass es auch der Versicherungsbranche gelingen kann, Kunden zu begeistern. Insbesondere Direktversicherern, mit ihrer klaren und nachvollziehbaren Positionierung, gelingt es vergleichsweise gut, die Kundenerwartungen zu erfüllen. Während ihr NPS im Durchschnitt bei plus sechs Prozent liegt, haben die öffentlichen Versicherer mit einem NPS von minus acht Prozent, die Versicherungsvereine mit einem NPS von minus neun Prozent und die großen Aktiengesellschaften mit einem NPS von minus elf Prozent das Nachsehen. Die traditionellen Anbieter können vor allem dann überzeugen, wenn sie mehrere Policen eines Kunden auf sich vereinen; die NPS-Werte für Hauptversicherer liegen zum Teil deutlich über denen für Nebenversicherer.

Regelmäßiger Kundenkontakt wichtiger denn je

Zudem äußern sich die Befragten, die erst vor kurzem Kontakt mit ihrem Anbieter hatten, erheblich positiver als andere. Dies gilt für jede Interaktion mit einem Versicherer - vom Vertragsabschluss über eine Schadenmeldung bis hin zur Adressänderung. Lag die letzte Interaktion länger als zwei Jahre zurück, ergibt sich ein NPS von minus 33 Prozent; demgegenüber erreicht der Wert bei einem Kontakt in den vergangenen drei Monaten plus zwölf Prozent.

Dr. Dirk Lubig, Co-Autor der Studie und Partner bei Bain & Company in München sieht hier einen einfachen Hebel zur Steigerung der Kundenloyalität: "Bis heute ist es die Ausnahme, dass ein Kunde wenigstens einmal pro Jahr von seinem Vermittler kontaktiert wird. Intern fehlen häufig noch ganzheitliche Ansätze und Prozesse, sowie ein entsprechendes Monitoring. Dabei stärkt selbst ein kurzer Kontakt nicht nur die Bindung und damit die Loyalität, sondern bietet vielmehr eine ideale Möglichkeit, über neue Produkte oder Veränderungen bei bestehenden Verträgen zu sprechen."

Der Kunde steht im Vordergrund

Die Studie belegt, dass der wichtigste Loyalitätstreiber die vom Kunden empfundene Fairness und Sicherheit seines Versicherers ist. Auf Platz zwei rangiert die Beratung und Erfüllung seiner individuellen Bedürfnisse. Erst an dritter Stelle steht das Thema Preise, gefolgt von der Transparenz der Produkte und dem Service. Viele Anbieter hätten sich dagegen einseitig auf günstige Tarife und schlanke Strukturen fokussiert, kritisieren die Studienmacher.

Dieser "falsch geeichte Kompass" führte dazu, dass die Erwartungen der Kunden unerfüllt bleiben und in der Folge Unzufriedenheit und Wechselwilligkeit wachsen. Bei Anbietern, die diese wahren Kundenbedürfnisse nicht erfüllen, dürfte eine Abstimmung mit den Füßen folgen: Laut Studie sagten knapp 40 Prozent der Versicherten, dass sie wechselwillig seien. Um die Loyalität ihrer Bestandskunden zu stärken und sie von einem Wechsel abzuhalten, müssen die Versicherer stärker auf Fairness und empathischen Service sowie individuelle Betreuung setzen, so der Rat von Bain.

Fünf Erfolgsfaktoren: Was die Versicherer jetzt ändern müssen

Die Bain-Experten identifizieren im Rahmen ihrer Studie fünf Erfolgsfaktoren, mit deren Hilfe die Versicherer die aktuellen Herausforderungen meistern und ihre Kunden wieder stärker an sich binden und begeistern können: Neben einem maximalen Kundenfokus sollen hierzu eine klare Positionierung und Emotionalisierung der Marke, die Integration der Online- und Offline-Welten durch einen konsequenten Omni-Channel-Ansatz, die Stärkung des Ausschließlichkeitsvertriebs und die Mobilisierung sowie Qualifizierung des Innen- und Außendienstes zählen.

Quelle: Bain & Company Germany

Bild: © Gerd Altmann /

Die Beitragseinnahmen der Versicherungsgesellschaften stagnieren oder gehen sogar zurück, der Wettbewerbsdruck in allen Sparten steigt und die Regulierungsdichte wächst: Deutschlands Versicherer bewegen sich aktuell in einem schwierigen Marktumfeld und müssen einen weitreichenden Umbau ihrer Geschäftsmodelle bewältigen. Angesichts dieser Herausforderungen laufen viele Anbieter Gefahr, ihr wichtigstes Kapital aus den Augen zu verlieren: ihre Kunden.

Net Promoter Score als Richtwert der Studie

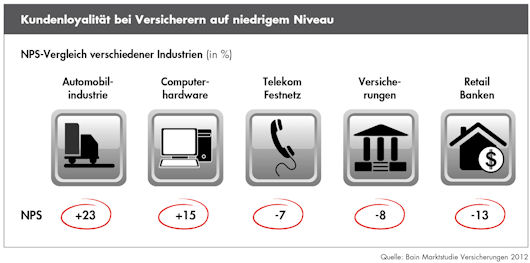

Bain & Company misst die Kundenzufriedenheit seit mehr als zehn Jahren mit dem Net Promoter Score (NPS). Diese Kennzahl ergibt sich aus den Antworten auf die Frage: "Auf einer Skala von null bis zehn, wie wahrscheinlich ist es, dass Sie diese Versicherung einem Freund oder Kollegen weiterempfehlen?" Die Antworten werden drei Kategorien zugeordnet. Dabei hat sich gezeigt, dass nur Werte von neun oder zehn für wirklich begeisterte Kunden stehen ("Promotoren"), sieben und acht eher "passiv Zufriedene" sind und Bewertungen von sechs oder weniger als "Kritiker" eingestuft werden müssen. Minuswerte bedeuten, dass es weit mehr Kritiker als Anhänger gibt.

Für die Versicherungsbranche liegt der NPS aktuell bei minus acht Prozent. Noch schlechter als die Versicherer schneiden nur die Banken, mit einem NPS von minus 13 Prozent, ab. Andere Branchen stehen in den Augen der Kunden erheblich besser dar zum Beispiel in der Automobilbranche oder bei Computerherstellern.

Unzufriedene Versicherungskunden sind kein Naturgesetz

Eine detaillierte Analyse der Studienergebnisse zeigt, dass es auch der Versicherungsbranche gelingen kann, Kunden zu begeistern. Insbesondere Direktversicherern, mit ihrer klaren und nachvollziehbaren Positionierung, gelingt es vergleichsweise gut, die Kundenerwartungen zu erfüllen. Während ihr NPS im Durchschnitt bei plus sechs Prozent liegt, haben die öffentlichen Versicherer mit einem NPS von minus acht Prozent, die Versicherungsvereine mit einem NPS von minus neun Prozent und die großen Aktiengesellschaften mit einem NPS von minus elf Prozent das Nachsehen. Die traditionellen Anbieter können vor allem dann überzeugen, wenn sie mehrere Policen eines Kunden auf sich vereinen; die NPS-Werte für Hauptversicherer liegen zum Teil deutlich über denen für Nebenversicherer.

Regelmäßiger Kundenkontakt wichtiger denn je

Zudem äußern sich die Befragten, die erst vor kurzem Kontakt mit ihrem Anbieter hatten, erheblich positiver als andere. Dies gilt für jede Interaktion mit einem Versicherer - vom Vertragsabschluss über eine Schadenmeldung bis hin zur Adressänderung. Lag die letzte Interaktion länger als zwei Jahre zurück, ergibt sich ein NPS von minus 33 Prozent; demgegenüber erreicht der Wert bei einem Kontakt in den vergangenen drei Monaten plus zwölf Prozent.

Dr. Dirk Lubig, Co-Autor der Studie und Partner bei Bain & Company in München sieht hier einen einfachen Hebel zur Steigerung der Kundenloyalität: "Bis heute ist es die Ausnahme, dass ein Kunde wenigstens einmal pro Jahr von seinem Vermittler kontaktiert wird. Intern fehlen häufig noch ganzheitliche Ansätze und Prozesse, sowie ein entsprechendes Monitoring. Dabei stärkt selbst ein kurzer Kontakt nicht nur die Bindung und damit die Loyalität, sondern bietet vielmehr eine ideale Möglichkeit, über neue Produkte oder Veränderungen bei bestehenden Verträgen zu sprechen."

Der Kunde steht im Vordergrund

Die Studie belegt, dass der wichtigste Loyalitätstreiber die vom Kunden empfundene Fairness und Sicherheit seines Versicherers ist. Auf Platz zwei rangiert die Beratung und Erfüllung seiner individuellen Bedürfnisse. Erst an dritter Stelle steht das Thema Preise, gefolgt von der Transparenz der Produkte und dem Service. Viele Anbieter hätten sich dagegen einseitig auf günstige Tarife und schlanke Strukturen fokussiert, kritisieren die Studienmacher.

Dieser "falsch geeichte Kompass" führte dazu, dass die Erwartungen der Kunden unerfüllt bleiben und in der Folge Unzufriedenheit und Wechselwilligkeit wachsen. Bei Anbietern, die diese wahren Kundenbedürfnisse nicht erfüllen, dürfte eine Abstimmung mit den Füßen folgen: Laut Studie sagten knapp 40 Prozent der Versicherten, dass sie wechselwillig seien. Um die Loyalität ihrer Bestandskunden zu stärken und sie von einem Wechsel abzuhalten, müssen die Versicherer stärker auf Fairness und empathischen Service sowie individuelle Betreuung setzen, so der Rat von Bain.

Fünf Erfolgsfaktoren: Was die Versicherer jetzt ändern müssen

Die Bain-Experten identifizieren im Rahmen ihrer Studie fünf Erfolgsfaktoren, mit deren Hilfe die Versicherer die aktuellen Herausforderungen meistern und ihre Kunden wieder stärker an sich binden und begeistern können: Neben einem maximalen Kundenfokus sollen hierzu eine klare Positionierung und Emotionalisierung der Marke, die Integration der Online- und Offline-Welten durch einen konsequenten Omni-Channel-Ansatz, die Stärkung des Ausschließlichkeitsvertriebs und die Mobilisierung sowie Qualifizierung des Innen- und Außendienstes zählen.

Quelle: Bain & Company Germany

Bild: © Gerd Altmann /

Autor(en): versicherungsmagazin.de